- 5.02 MB

- 2021-10-12 发布

- 1、本文档由用户上传,淘文库整理发布,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,请立即联系网站客服。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细阅读内容确认后进行付费下载。

- 网站客服QQ:403074932

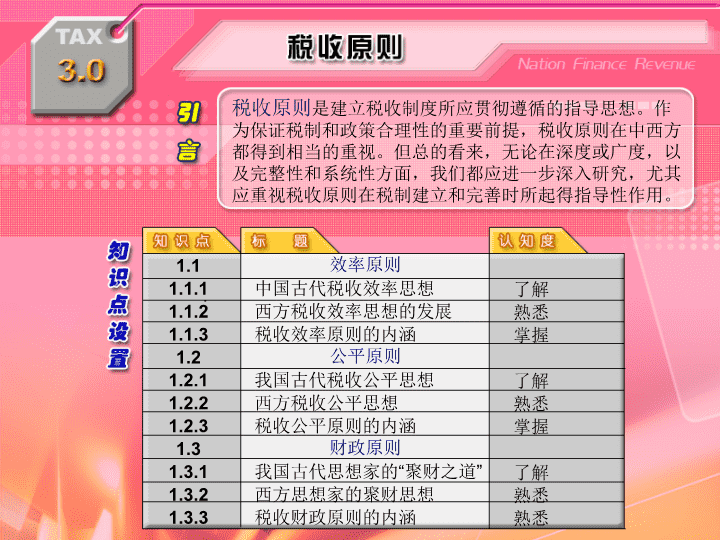

税收原则

是建立税收制度所应贯彻遵循的指导思想。作为保证税制和政策合理性的重要前提,税收原则在中西方都得到相当的重视。但总的看来,无论在深度或广度,以及完整性和系统性方面,我们都应进一步深入研究,尤其应重视税收原则在税制建立和完善时所起得指导性作用。

1.1

1.1.1

1.1.2

1.1.3

1.2

1.2.1

1.2.2

1.2.3

1.3

1.3.1

1.3.2

1.3.3

效率原则

中国古代税收效率思想

西方税收效率思想的发展

税收效率原则的内涵

公平原则

我国古代税收公平思想

西方税收公平思想

税收公平原则的内涵

财政原则

我国古代思想家的“聚财之道”

西方思想家的聚财思想

税收财政原则的内涵

了解

熟悉

掌握

了解

熟悉

掌握

了解

熟悉

熟悉

税收效率

一般通过税收成本与税收收益的比率衡量;更严格地说,用成本的增量与收益的增量之比来衡量。比值越小意味着税收效率越高,比值越大意味着税收效率越低。

我国古代思想家关于税收效率的思想可以概括为两点

:

一是税收与经济的关系

二是税收的确实和便利

西方税收效率思想大致经历了

3

个发展阶段:

第一阶段是斯密本人提出、体现在其中性税收政策主张以及确实、便利、最少征收费用

3

个原则中的税收效率思想。

第二阶段是建立在福利经济学基础上的税收效率思想。判断税收是否有效率,要看税收作用的结果是否增加社会经济福利。

第三阶段是建立在凯恩斯主义基础上,以实现宏观经济均衡为目标的税收效率思想。

西方学者的税收效率思想的一个共同点就是倡导一种经济型治税模式。

税收效率的

3

个层次内涵

:

第一层次是税收的行政效率

.

税收的行政效率通过一定时期直接的征税成本与入库的税收收入的对比衡量。

第二层次是税收的经济效率。这是从整个经济系统的范围看税收效率原则。主要从征税过程对纳税人以及整个国民经济的正负效应方面判断税收是否有效率。

第三层次是税收的社会生态效率。用税收的社会生态成本和税收的社会生态收益进行比较。

给定原先均衡产量

/

价格组合,

Q

0

/P

0

,征税的供求和福利影响是:产销量从

Q

0

降到

Q

1

, 价格从

P

S

上升到

P

B

。政府得到了相当于

A+D

的税收,消费者剩余减少了

A+B

,生产者剩余下降了

D+C

,

额外负担为

B+C

。

我国古代税收公平思想经历了

3

个发展阶段。

第一阶段是按土地等级或其所处地理条件课不同数额的税。

第二阶段是按纳税人劳动能力的强弱制定不同的征税等级。

第三阶段以占有财产的数量为标准课税。

封建社会税收公平只不过是一种理想。

在西方,税收公平思想从

3

个方面

进行阐述

.

受益原则

。该原则要求个人税收

负担应根据个人分享的公共品受益

大小来确定。征税和受益是对等的。

2.

支付能力原则

。税收公平从按能

力负担角度看,支付能力原则包括:

横向公平

:具有同样所得或收入的人

应负担相同的税

纵向公平

:所得收入不同的人应纳数

量不等的税

3.

社会公平原则。

利用税收手段

实施社会政策,调节分配关系,

实现社会公平。

税收公平的

3

层次含义

三个层次的公平目标都达到税收公平才能实现。因此运用税收公平原则,就是通过制度的手段,使具有同样纳税条件的人纳同样的税,使纳税人具有参与税收决策、监督税款使用的权利,拥有达到税收公平的机会,使不平等竞争转向平等竞争,使不合理的收入差别得到调节。

税收的经济公平与税收的社会公平在我国当前阶段谁更重要?为什么?

税收经济公平,就是通过课税机制建立起机会平等的经济环境,也就是要使竞争的出

发点相同,处于同一起跑线上。

税收的社会公平是指税收应当对天赋及其贡献保持中性,对劳动及其贡献给予鼓励。

在我国现阶段,由于税收调节收入差距的功能有限,并且在短期内也不可能很快完善,

财政分配的重点应当在低收入阶层和弱势群体。解决现阶段的社会公平问题,主要不是

放在限制高收入上面,而是放在增加低收入阶层和弱势群体的社会福利上面,如农村老

年人的养老、低收入家庭的子女教育、失业人口等,应成为财政重点考虑的对象。因此,

我国矛盾的焦点应集中在社会公平问题上面,财政应当抓住这个主题。

经过二十多年的积累,我国解决社会公平问题的物质条件已经具备。

在优先保证社会公平的同时,也要强调税收的经济公平,它对我国向市场经济体制转

轨过程中的税制建设与完善具有重要的指导意义效率与公平是辩证统一的,特别是经济

公平是以效率为目标的,要使税收有效率,就需要经济公平。

因此,如何使税制更具公平,以为市场经济发展创造一个公平合理的税收环境,是我

国进一步税制改革的重要研究课题。

我国历代理财家、思想家在

如何筹集财政收入问题上的

主要思想有:

一

.

取之有度,反对横征暴敛、竭泽而渔,认为财政收入应当有一个数量界限。

二

.

轻税思想,认为可征可不征的税收尽量不征,必须开征的税收应从轻征收。

西方学者则认为在筹集财政资金时,应注意充足和有弹性两个方面

:

充足,就是税收收入应能完全满足国家财政需要,以避免发生赤字;

弹性,指的是一旦国家财政需要量增大,税收应能自动增加。

凯恩斯主义认为应根据经济情况来增减税

;

供应学派则主张轻税

。

税收的财政原则的内涵包括两个层次

:

足额稳定。

在研究制定总体税负水平时,要保证国家财政收入的稳定增长,要使税收同国民生产总值和国民收入保持相对稳定的比例关系;进行税制改革时,要选择收入弹性大的税种。

适度合理

----

取得收入要适度。要防止取之过度而影响企业和劳动者个人的积极性,损害公平和效率。就取得税收收入的最高限度而言,剩余产品价值是税收收入的最高限度。

----

取得收入要合理。要科学区分国家财政收入中的税收形式和非税收形式,不应当把与财产所有权相联系的收入也用税收形式加以筹集。

图中纵轴表示税率,横轴表示政府税收收入

E

点是最佳税率点。在

E

点以上提高税率,只会使产量和收益同时下降;在

E

点以下政府会入不敷出。