- 70.69 KB

- 2022-11-20 发布

- 1、本文档由用户上传,淘文库整理发布,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,请立即联系网站客服。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细阅读内容确认后进行付费下载。

- 网站客服QQ:403074932

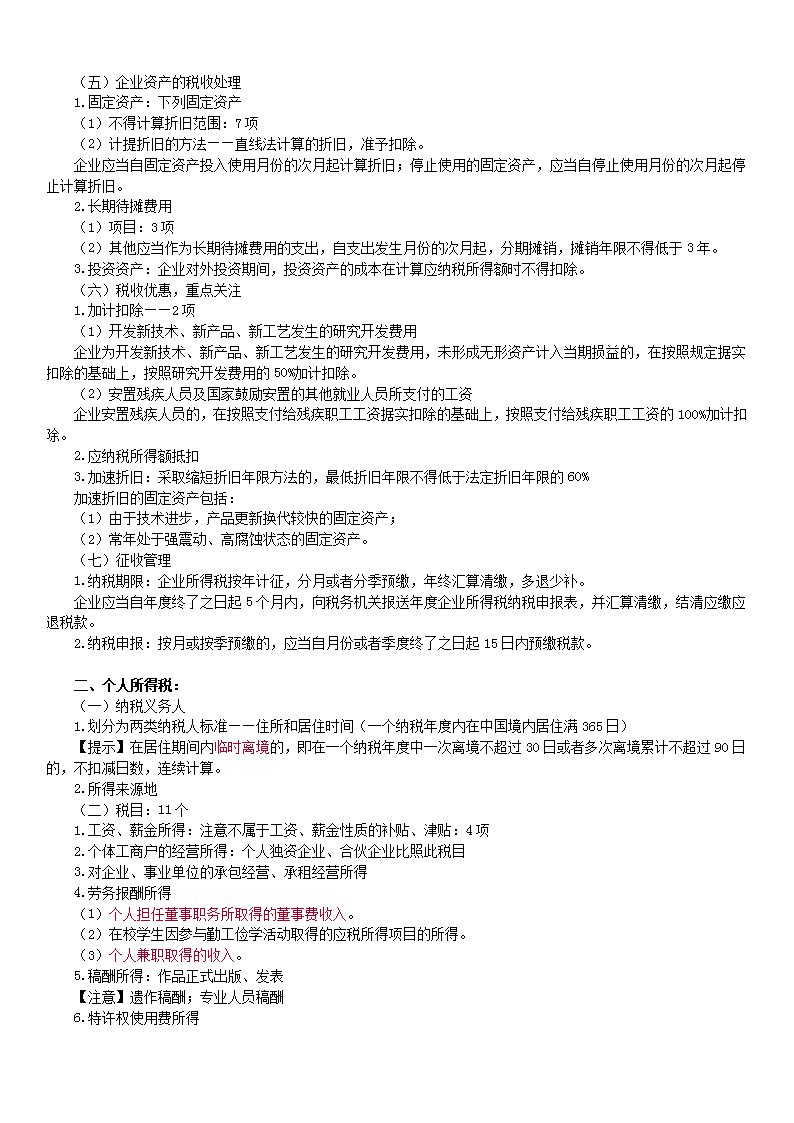

第五章 企业所得税、个人所得税法律制度 ◆本章考情 重点章节,其中的企业所得税法律制度为今年教材新增内容,各种题型均可能涉及,预计分值在10-15分。 ◆本章重要知识点复习 一、企业所得税: (一)纳税人与征税对象 1.纳税人:包括内、外资企业和组织;不包括个人独资企业和合伙企业(适用个人所得税)。 居民企业与非居民企业:注册地、实际管理机构所在地(二选一)。 2.征税对象:居民企业来源于中国境内、境外的所得;非居民企业来源于中国境内的所得。 3.所得来源的确定。 (二)税率——比例税率(25%,20%,l5%,10%) (三)居民企业应纳税所得额 1.应税收入:10项 包括视同销售的收入: 企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。 2.不征税收入与免税收入(在“税收优惠”中) 不征税收入免税收入(1)财政拨款;(2)依法收取并纳入财政管理的行政事业性收费、政府性基金;(3)国务院规定的其他不征税收入。(1)国债利息收入;(2)符合条件的居民企业之间的股息、红利等权益性投资收益;(3)符合条件的非营利组织的收入。 3.税前扣除项目: (1)基本项目:成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。 【提示】税金项目内容:包括6税1费(会计上“营业税金及附加”列支):消费税、营业税、资源税、土地增值税、关税、城市维护建设税、教育费附加等产品销售税金及附加;不包括增值税。 (2)特殊扣除项目——特别是有限额比例项目 职工福利费、工会经费、职工教育经费、利息费用、公益性捐赠、业务招待费、广告费和业务宣传费。 4.不得扣除项目:9项(重点掌握) (1)向投资者支付的股息、红利等权益性投资收益款项。 (2)企业所得税税款。 (3)税收滞纳金。 (4)罚金、罚款和被没收财物的损失。 (5)超过规定标准的捐赠支出。 (6)赞助支出。 (7)未经核定的准备金支出。 (8)企业之间支付的管理费、企业内营业机构之间支付的租金和特许权使用费,以及非银行企业内营业机构之间支付的利息,不得扣除。 5.亏损弥补。 (四)非居民企业的应纳税所得额 1.股息、红利等权益性投资收益和利息、租金、特许权使用费所得,以收入全额为应纳税所得额; 2.转让财产所得,以收入全额减除财产净值后的余额为应纳税所得额。 \n (五)企业资产的税收处理 1.固定资产:下列固定资产 (1)不得计算折旧范围:7项 (2)计提折旧的方法——直线法计算的折旧,准予扣除。 企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。 2.长期待摊费用 (1)项目:3项 (2)其他应当作为长期待摊费用的支出,自支出发生月份的次月起,分期摊销,摊销年限不得低于3年。 3.投资资产:企业对外投资期间,投资资产的成本在计算应纳税所得额时不得扣除。 (六)税收优惠,重点关注 1.加计扣除——2项 (1)开发新技术、新产品、新工艺发生的研究开发费用 企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除。 (2)安置残疾人员及国家鼓励安置的其他就业人员所支付的工资 企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。 2.应纳税所得额抵扣 3.加速折旧:采取缩短折旧年限方法的,最低折旧年限不得低于法定折旧年限的60% 加速折旧的固定资产包括: (1)由于技术进步,产品更新换代较快的固定资产; (2)常年处于强震动、高腐蚀状态的固定资产。 (七)征收管理 1.纳税期限:企业所得税按年计征,分月或者分季预缴,年终汇算清缴,多退少补。 企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。 2.纳税申报:按月或按季预缴的,应当自月份或者季度终了之日起15日内预缴税款。 二、个人所得税: (一)纳税义务人 1.划分为两类纳税人标准——住所和居住时间(一个纳税年度内在中国境内居住满365日) 【提示】在居住期间内临时离境的,即在一个纳税年度中一次离境不超过30日或者多次离境累计不超过90日的,不扣减日数,连续计算。 2.所得来源地 (二)税目:11个 1.工资、薪金所得:注意不属于工资、薪金性质的补贴、津贴:4项 2.个体工商户的经营所得:个人独资企业、合伙企业比照此税目 3.对企业、事业单位的承包经营、承租经营所得 4.劳务报酬所得 (1)个人担任董事职务所取得的董事费收入。 (2)在校学生因参与勤工俭学活动取得的应税所得项目的所得。 (3)个人兼职取得的收入。 5.稿酬所得:作品正式出版、发表 【注意】遗作稿酬;专业人员稿酬 6.特许权使用费所得\n (1)对于作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,属于提供著作权的使用所得,故应按特许权使用费所得项目征收个人所得税。 (2)个人取得特许权的经济赔偿收入,应按“特许权使用费所得”。 (3)编剧从电视剧的制作单位取得的剧本使用费,统一按特许权使用费所得项目征收个人所得税。 7.利息、股息、红利所得 【注意】三种利息免税:国债、国家发行的金融债券利息、个人储蓄存款利息 8.财产租赁所得 【注意】个人取得的财产转租收入,属于“财产租赁所得”的征税范围。 9.财产转让所得 【注意】 (1)股票转让所得:暂不征收个人所得税。 (2)个人出售自有住房:对个人转让自用5年以上并且是家庭唯一生活用房取得的所得,免征个人所得税。 10.偶然所得 【注意】 (1)个人因参加企业的有奖销售活动而取得的赠品所得,应按照“偶然所得”项目计征个人所得税。 (2)个人取得单张有奖发票奖金所得不超过800元(含800元)的,暂免征收个人所得税;个人取得单张有奖发票奖金所得超过800元的,应全额按照《个人所得税法》规定的“偶然所得”项目征收个人所得税。 11.其他所得 (三)个人所得税税率 1.超额累进税率(3个税目):工资、薪金所得;个体工商户生产、经营所得;对企事业单位承包经营、承租经营所得。 2.比例税率(8个税目):20%(记忆)。 (四)个人所得税计税依据——具体扣除标准 1.工资、薪金所得:月扣除3500元/4800元 2.个体工商户生产、经营所得:每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额 3.承包、承租经营所得:以每一纳税年度的收入总额,减除必要费用(月扣除3500元) 4.劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得 每次收入≤4000元:定额扣800元;每次收入>4000元:定率扣20% 5.财产转让所得:转让财产的收入额减除财产原值和合理费用 6.无费用扣除:利息股息红利所得、偶然所得、其他所得 (五)个人公益救济性捐赠支出的扣除 1.限额扣除:扣除限额=应纳税所得额×30% 2.全额扣除: (1)向红十字事业的捐赠 (2)向农村义务教育的捐赠 (3)向公益性青少年活动场所(其中包括新建)的捐赠 (六)每“次”收入的确定 特别掌握:稿酬所得(分别、合并)、财产租赁所得(月) (七)个人所得税应纳税额的计算 1.各税目: 重点掌握:工资薪金所得及全年一次性奖金、劳务报酬、稿酬所得、利息股息所得、财产租赁所得、财产转让所得。 2.特殊规定:了解7-10、12 (八)个人所得税税收减免 1.免税项目:1-7,12、13\n 2.减税项目:其中对残疾人个人取得的劳动所得适用减税规定,具体所得项目为:工资薪金所得、个体工商户的生产经营所得和经营所得、对企事业单位的承包和承租经营所得、劳务报酬所得、稿酬所得和特许权使用费所得。 (九)个人所得税的征收管理 1.代扣代缴方式 (1)扣缴义务人:支付所得的单位和个人; (2)代扣代缴税款的手续费:所扣缴税款的2%手续费。 2.自行纳税申报: (1)年所得12万元以上的; (2)从中国境内两处或者两处以上取得工资、薪金所得的; (3)从中国境外取得所得的; (4)取得应纳税所得,没有扣缴义务人的; (5)国务院规定的其他情形。 3.纳税期限:代扣代缴、自行申报的纳税期限:一般都是次月15日内缴入国库。