- 87.00 KB

- 2022-11-20 发布

- 1、本文档由用户上传,淘文库整理发布,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,请立即联系网站客服。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细阅读内容确认后进行付费下载。

- 网站客服QQ:403074932

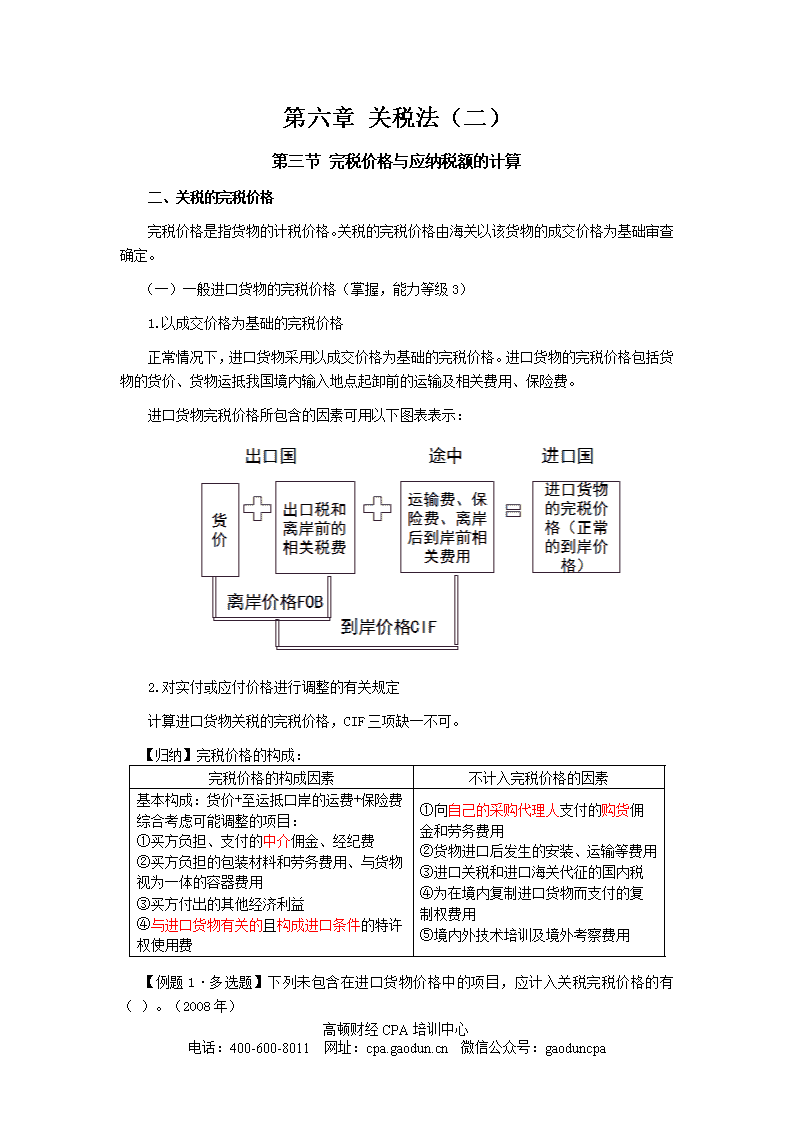

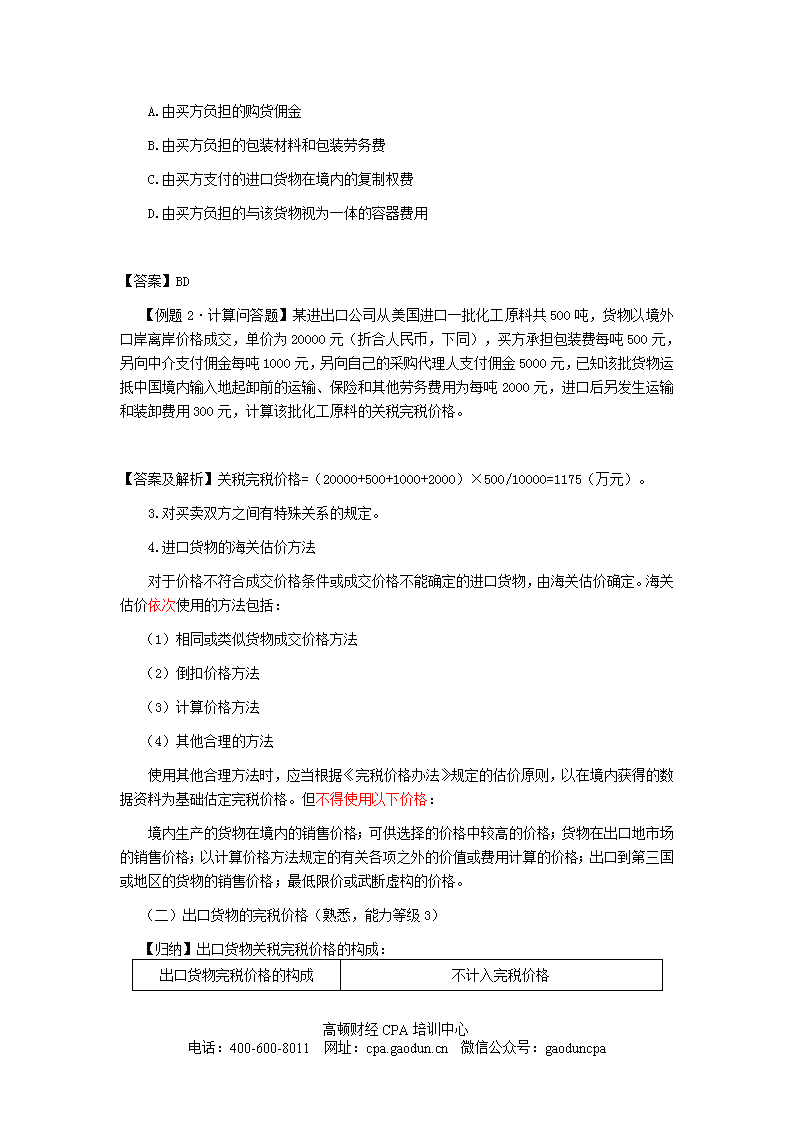

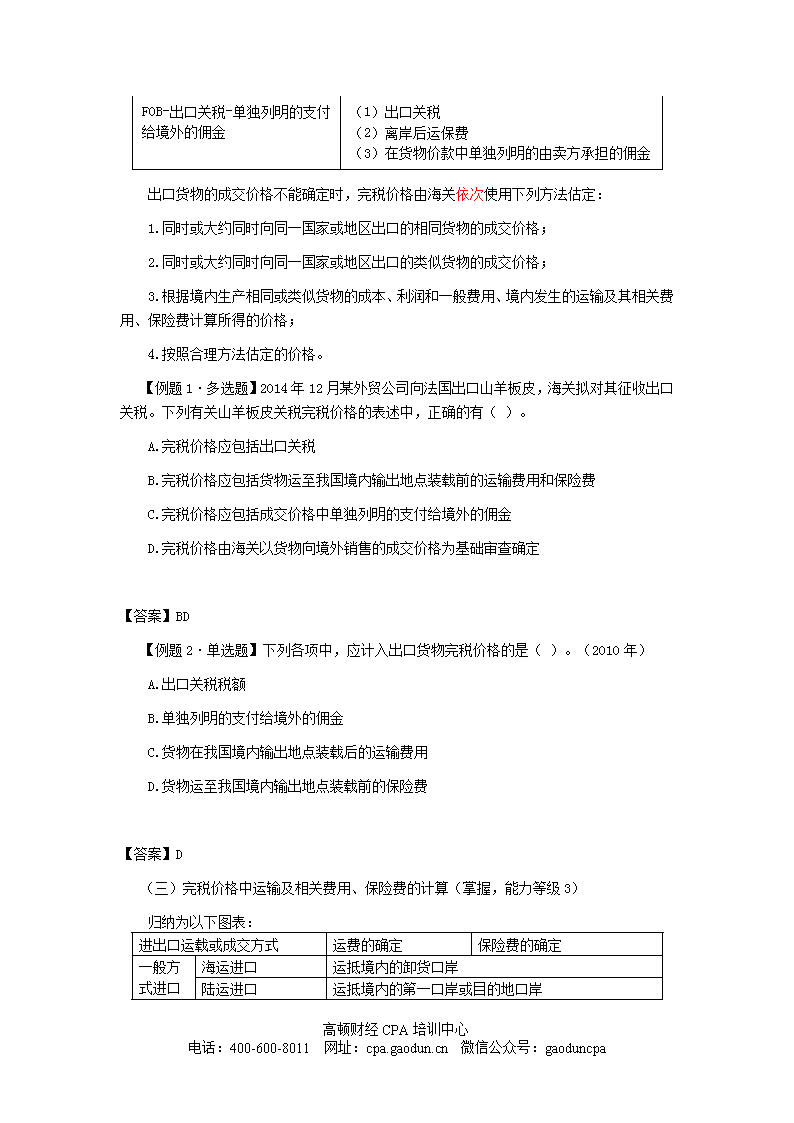

第六章关税法(二)第三节完税价格与应纳税额的计算二、关税的完税价格完税价格是指货物的计税价格。关税的完税价格由海关以该货物的成交价格为基础审查确定。(一)一般进口货物的完税价格(掌握,能力等级3)1.以成交价格为基础的完税价格正常情况下,进口货物采用以成交价格为基础的完税价格。进口货物的完税价格包括货物的货价、货物运抵我国境内输入地点起卸前的运输及相关费用、保险费。进口货物完税价格所包含的因素可用以下图表表示:2.对实付或应付价格进行调整的有关规定计算进口货物关税的完税价格,CIF三项缺一不可。【归纳】完税价格的构成:完税价格的构成因素不计入完税价格的因素基本构成:货价+至运抵口岸的运费+保险费综合考虑可能调整的项目:①买方负担、支付的中介佣金、经纪费②买方负担的包装材料和劳务费用、与货物视为一体的容器费用③买方付出的其他经济利益④与进口货物有关的且构成进口条件的特许权使用费①向自己的采购代理人支付的购货佣金和劳务费用②货物进口后发生的安装、运输等费用③进口关税和进口海关代征的国内税④为在境内复制进口货物而支付的复制权费用⑤境内外技术培训及境外考察费用【例题1·多选题】下列未包含在进口货物价格中的项目,应计入关税完税价格的有()。(2008年)高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa\nA.由买方负担的购货佣金B.由买方负担的包装材料和包装劳务费C.由买方支付的进口货物在境内的复制权费D.由买方负担的与该货物视为一体的容器费用【答案】BD【例题2·计算问答题】某进出口公司从美国进口一批化工原料共500吨,货物以境外口岸离岸价格成交,单价为20000元(折合人民币,下同),买方承担包装费每吨500元,另向中介支付佣金每吨1000元,另向自己的采购代理人支付佣金5000元,已知该批货物运抵中国境内输入地起卸前的运输、保险和其他劳务费用为每吨2000元,进口后另发生运输和装卸费用300元,计算该批化工原料的关税完税价格。【答案及解析】关税完税价格=(20000+500+1000+2000)×500/10000=1175(万元)。3.对买卖双方之间有特殊关系的规定。4.进口货物的海关估价方法对于价格不符合成交价格条件或成交价格不能确定的进口货物,由海关估价确定。海关估价依次使用的方法包括:(1)相同或类似货物成交价格方法(2)倒扣价格方法(3)计算价格方法(4)其他合理的方法使用其他合理方法时,应当根据《完税价格办法》规定的估价原则,以在境内获得的数据资料为基础估定完税价格。但不得使用以下价格:境内生产的货物在境内的销售价格;可供选择的价格中较高的价格;货物在出口地市场的销售价格;以计算价格方法规定的有关各项之外的价值或费用计算的价格;出口到第三国或地区的货物的销售价格;最低限价或武断虚构的价格。(二)出口货物的完税价格(熟悉,能力等级3)【归纳】出口货物关税完税价格的构成:出口货物完税价格的构成不计入完税价格高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa\nFOB-出口关税-单独列明的支付给境外的佣金(1)出口关税(2)离岸后运保费(3)在货物价款中单独列明的由卖方承担的佣金出口货物的成交价格不能确定时,完税价格由海关依次使用下列方法估定:1.同时或大约同时向同一国家或地区出口的相同货物的成交价格;2.同时或大约同时向同一国家或地区出口的类似货物的成交价格;3.根据境内生产相同或类似货物的成本、利润和一般费用、境内发生的运输及其相关费用、保险费计算所得的价格;4.按照合理方法估定的价格。【例题1·多选题】2014年12月某外贸公司向法国出口山羊板皮,海关拟对其征收出口关税。下列有关山羊板皮关税完税价格的表述中,正确的有()。A.完税价格应包括出口关税B.完税价格应包括货物运至我国境内输出地点装载前的运输费用和保险费C.完税价格应包括成交价格中单独列明的支付给境外的佣金D.完税价格由海关以货物向境外销售的成交价格为基础审查确定【答案】BD【例题2·单选题】下列各项中,应计入出口货物完税价格的是()。(2010年)A.出口关税税额B.单独列明的支付给境外的佣金C.货物在我国境内输出地点装载后的运输费用D.货物运至我国境内输出地点装载前的保险费【答案】D(三)完税价格中运输及相关费用、保险费的计算(掌握,能力等级3)归纳为以下图表:进出口运载或成交方式运费的确定保险费的确定一般方式进口海运进口运抵境内的卸货口岸陆运进口运抵境内的第一口岸或目的地口岸高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa\n空运进口运抵境内的第一口岸或目的地口岸无法确定或未实际发生运保费同期同行业运费率(额)货价加运费两者总额的3‰进出口运载或成交方式运费的确定保险费的确定其他方式进口邮运进口邮费境外边境口岸价格条件成交的铁路或公路运输进口货物货价的1%自驾进口的运输工具可不另行计入运费出口货物最多算至离境口岸【例题·单选题】某企业海运进口一批货物,海关审定货价折合人民币5000万元,运抵我国输入地点起卸前的运费折合人民币20万元,保险费无法查明,该批货物进口关税税率为5%,则该企业应纳关税()万元。A.250B.251C.251.75D.260【答案】C【解析】完税价格=(5000+20)×(1+3‰)=5035.06(万元);关税=5035.06×5%=251.75(万元)。【归纳】关税与消费税、增值税的关系三、应纳税额的计算(掌握,能力等级3)关税应纳税额计算有如下公式:高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa\n(一)从价计税应纳税额关税税额=应税进(出)口货物数量×单位完税价格×适用税率(二)从量计税应纳税额关税税额=应税进(出)口货物数量×单位货物税额(三)复合计税应纳税额关税税额=应税进(出)口货物数量×单位货物税额+应税进(出)口货物数量×单位完税价格×适用税率(四)滑准税应纳税额关税税额=应税进(出)口货物数量×单位完税价格×滑准税税率【相关链接】关税税额计算公式较多,按照不同计征方式适用不同公式。还要注意与进口货物在进口环节海关代征的增值税、消费税的组价公式一起记忆。【例题1·计算问答题】上海某进出口公司从美国进口货物一批,货物以离岸价格成交,成交价折合人民币为1410万元(包括单独计价并经海关审查属实的向其境外采购代理人支付的购货佣金10万元,但不包括为使用该货物而向境外支付的软件费50万元、向卖方支付的佣金15万元),另支付货物运抵我国上海港的运费、保险费等35万元。假设该货物适用关税税率为20%、增值税税率为17%、消费税税率为10%。要求:请分别计算该公司进口环节应纳关税、消费税和增值税。(1999年)【答案及解析】首先判断进口货物完税价格为离岸价+软件费+卖方佣金-买方佣金+运保费,这是此题的核心问题。关税完税价格=1410+50+15-10+35=1500(万元)进口环节关税=1500×20%=300(万元)进口消费税组成计税价格=(1500+300)/(1-10%)=2000(万元)进口环节海关代征消费税=2000×10%=200(万元)进口增值税组成计税价格=1500+300+200=2000(万元)进口环节海关代征增值税=2000×17%=340(万元)。【例题2·高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa\n单选题】坐落在县城的某日化厂为增值税一般纳税人,2015年2月进口一批香水精,出口地离岸价格85万元,境外运费及保险费共计5万元,海关于2月15日开具了专用缴款书,日化厂缴纳进口环节税金后海关放行;日化厂将进口的香水精的80%用于生产高级化妆品。本月从国内购进材料取得增值税专用发票,注明价款120万元、增值税20.40万元,销售高级化妆品取得不含税销售额500万元。该日化厂本月销售应纳税金及附加()万元。(本月取得的增值税抵扣凭证在本月认证并抵扣,关税税率为50%)A.222.44B.322.15C.185.14D.149.07【答案】D【解析】进口关税=(85+5)×50%=90×50%=45(万元)进口消费税=(90+45)÷(1-30%)×30%=57.86(万元)进口增值税=(90+45)÷(1-30%)×17%=32.79(万元)销售环节缴纳的增值税=500×17%-32.79-20.40=31.81(万元)销售环节缴纳的消费税=500×30%-57.86×80%=103.71(万元)缴纳城建税和教育费附加和地方教育附加=(31.81+103.71)×(5%+3%+2%)=13.55(万元)本月销售应纳税金及附加=31.81+103.71+13.55=149.07(万元)。高顿财经CPA培训中心电话:400-600-8011网址:cpa.gaodun.cn微信公众号:gaoduncpa