- 39.50 KB

- 2022-11-20 发布

- 1、本文档由用户上传,淘文库整理发布,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,请立即联系网站客服。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细阅读内容确认后进行付费下载。

- 网站客服QQ:403074932

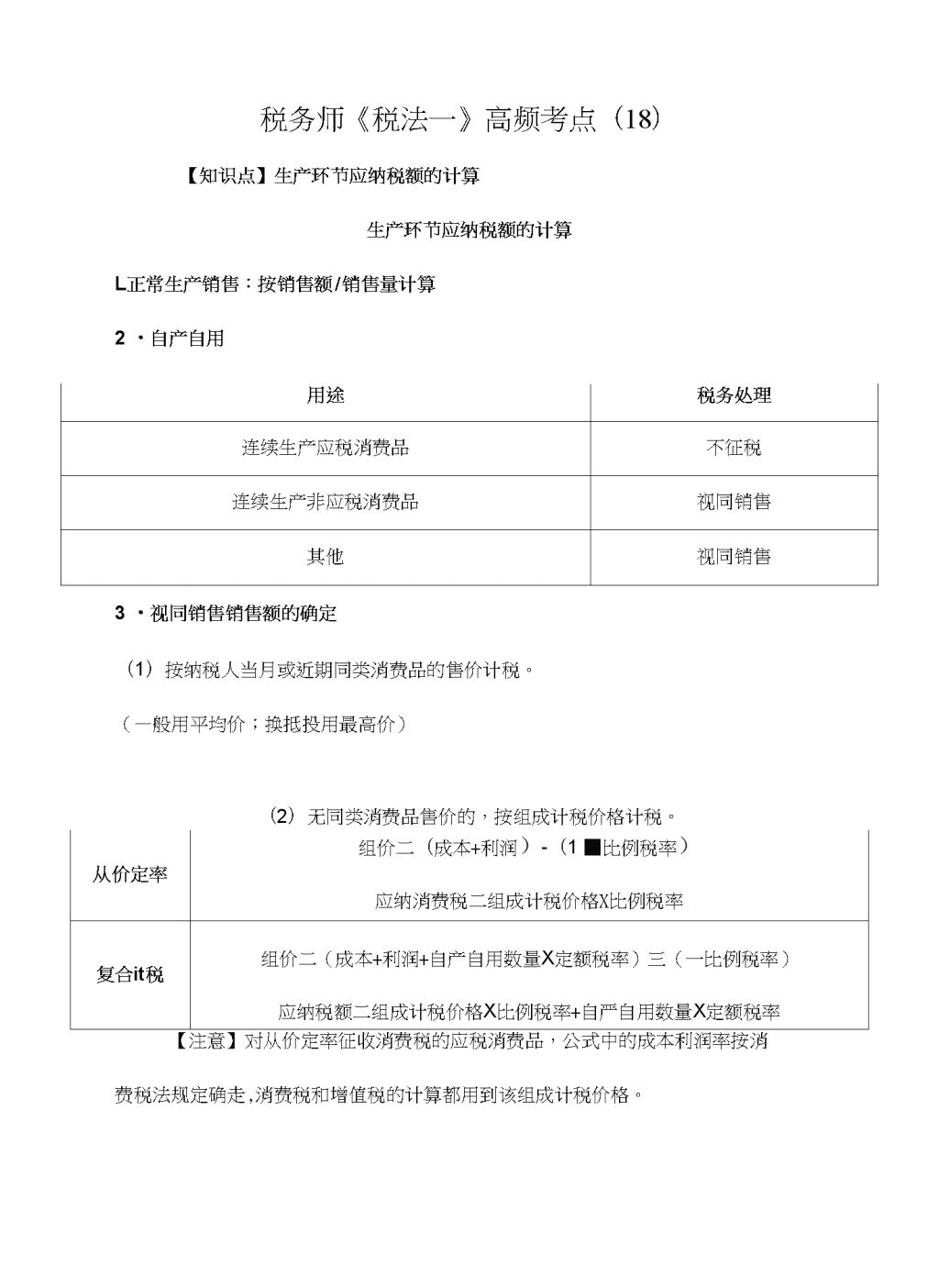

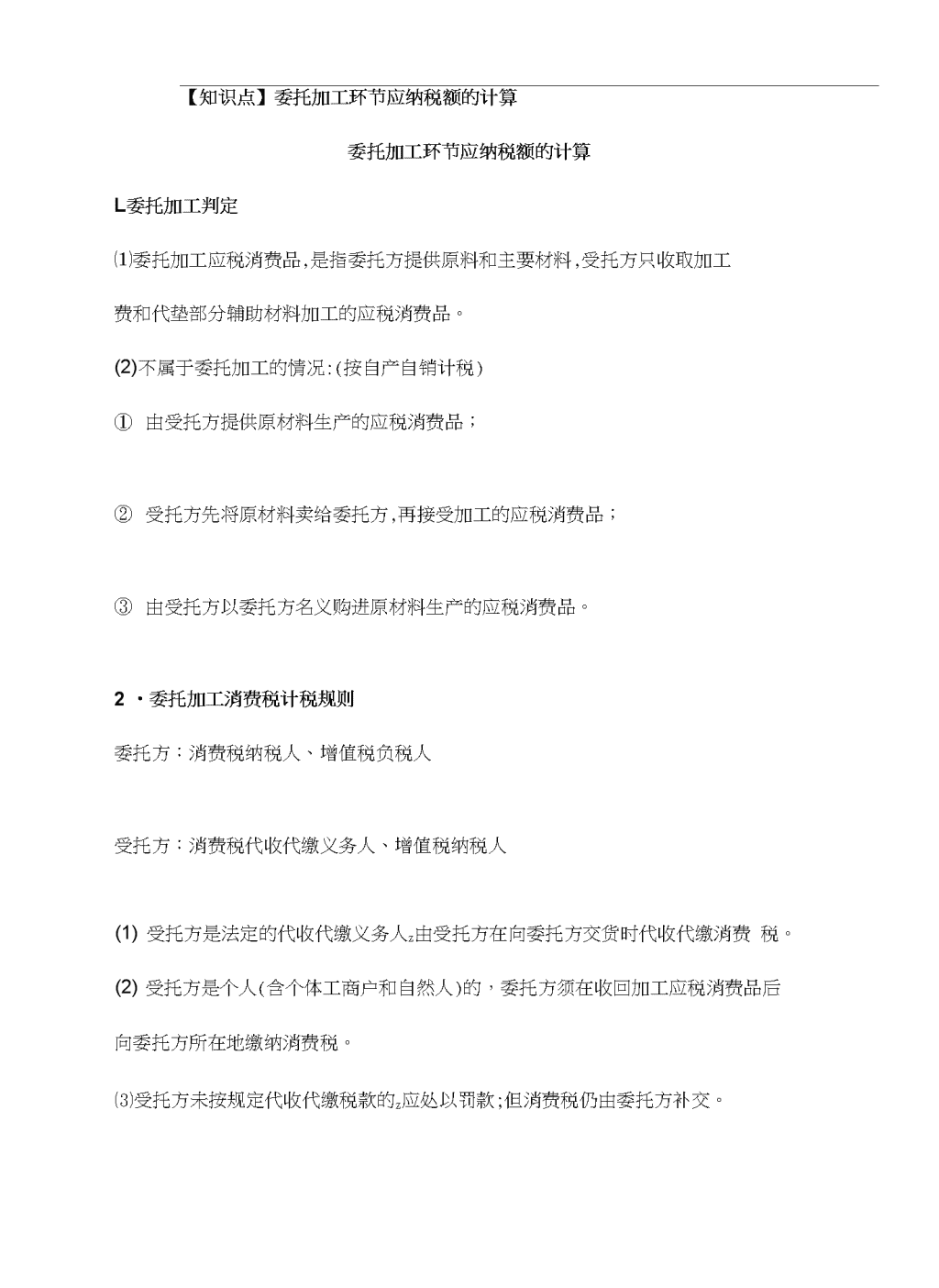

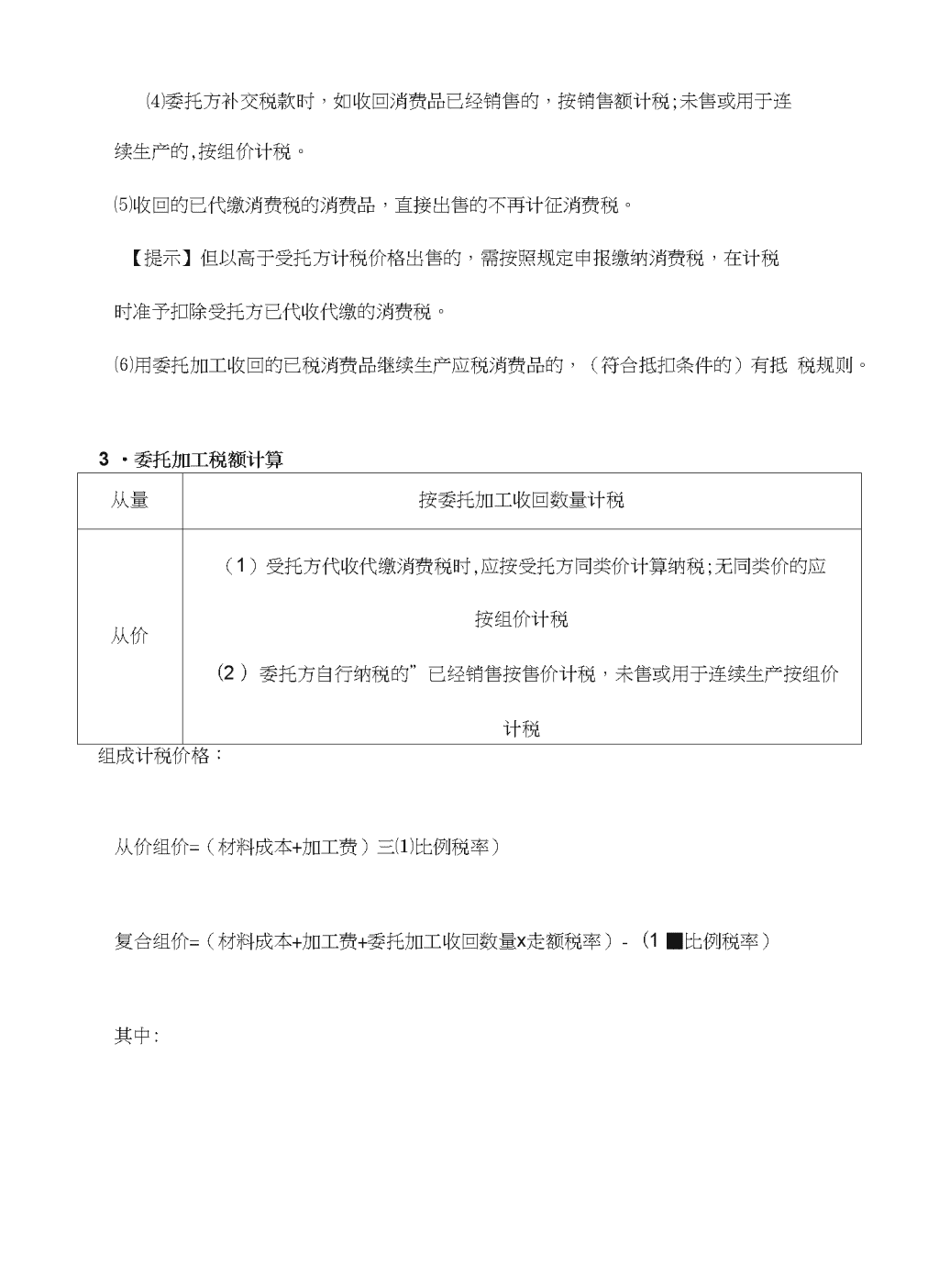

税务师《税法一》高频考点(18)【知识点】生产环节应纳税额的计算生产环节应纳税额的计算L正常生产销售:按销售额/销售量计算2•自产自用用途税务处理连续生产应税消费品不征税连续生产非应税消费品视同销售其他视同销售3•视同销售销售额的确定(1)按纳税人当月或近期同类消费品的售价计税。(—般用平均价;换抵投用最高价)(2)无同类消费品售价的,按组成计税价格计税。从价定率组价二(成本+利润)-(1■比例税率)应纳消费税二组成计税价格X比例税率复合it税组价二(成本+利润+自产自用数量X定额税率)三(一比例税率)应纳税额二组成计税价格X比例税率+自严自用数量X定额税率【注意】对从价定率征收消费税的应税消费品,公式中的成本利润率按消费税法规定确走,消费税和增值税的计算都用到该组成计税价格。\n【知识点】委托加工环节应纳税额的计算委托加工环节应纳税额的计算L委托加工判定⑴委托加工应税消费品,是指委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。(2)不属于委托加工的情况:(按自产自销计税)①由受托方提供原材料生产的应税消费品;②受托方先将原材料卖给委托方,再接受加工的应税消费品;③由受托方以委托方名义购进原材料生产的应税消费品。2•委托加工消费税计税规则委托方:消费税纳税人、增值税负税人受托方:消费税代收代缴义务人、增值税纳税人(1)受托方是法定的代收代缴义务人z由受托方在向委托方交货时代收代缴消费税。(2)受托方是个人(含个体工商户和自然人)的,委托方须在收回加工应税消费品后向委托方所在地缴纳消费税。⑶受托方未按规定代收代缴税款的z应处以罚款;但消费税仍由委托方补交。\n⑷委托方补交税款时,如收回消费品已经销售的,按销售额计税;未售或用于连续生产的,按组价计税。⑸收回的已代缴消费税的消费品,直接出售的不再计征消费税。【提示】但以高于受托方计税价格岀售的,需按照规定申报缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。⑹用委托加工收回的已税消费品继续生产应税消费品的,(符合抵扣条件的)有抵税规则。3•委托加工税额计算从量按委托加工收回数量计税从价(1)受托方代收代缴消费税时,应按受托方同类价计算纳税;无同类价的应按组价计税(2)委托方自行纳税的”已经销售按售价计税,未售或用于连续生产按组价计税组成计税价格:从价组价=(材料成本+加工费)三⑴比例税率)复合组价=(材料成本+加工费+委托加工收回数量x走额税率)-(1■比例税率)其中:\n⑴材料成本:委托方提供材料的实际成本(不含增值税)⑵加工费:受托方加工应税消费品向委托方所收取的全部费用(包括代垫辅助材料的成本,不包括增值税税金及代收代缴的消费税)【知识点】进口应税消费品应纳税额计算进口应税消费品应纳税额计算进口基本规定报关进口时产生纳税义务,由进口人或其代理人向报关地海关申报纳税,自海关填发缴款书之日起15日内缴纳税款。2•进口计税(1)从量走额:应纳税额二应税消费品数量X定额税率⑵从价定率:组成计税价格=(关税完税价格+关税H(1-比例税率)应纳税额二组成计税价格X比例税率⑶复合计税:①组成计税价格二(关税完税价格+关税+进口数量X定额税率)/(1■比例税率)\n②应纳税额二进口消费品组价X消费税比例税率+消费税走额税【总结】各类组价公式汇总具体情况从价计征消费品组价复合计征消费品组价视同销售(成本+利润)m(1■比例税率)(成本+利润+自产自用数量X定额税率)三(1■比例税率)委托加工(材料成本+加工费"(1■比例税率)(材料成本+加工费+委托加工收回数量X定额税率)m(1■比例税率)进口(关税完税价格+关税)-(比例税率)(关税完税价格+关税+进口数量X定额税率)/(1■比例税率)复合计税应纳税额二组价X比例税率+从量税(木文來自东奥会计在线)